Comparação

Benchmarks e comparações de portfólio.

Comparação de estratégias de investimento e portfólios

Comparar diferentes estratégias de investimento e portfólios é essencial para investidores pessoas físicas e profissionais bem informados. Uma análise comparativa permite avaliar forças, fraquezas e consistência com objetivos, ajudando a tomar decisões informadas. Nesta página examinamos dois métodos clássicos (PIC e PAC), a importância de benchmarking, o impacto do rebalanceamento e as métricas úteis para ler os resultados ao longo do tempo.

Investimento único (PIC) vs plano de acumulação (PAC)

O PIC (Plano de Investimento de Capital) envolve investir todo o capital disponível em uma única operação. O PAC (Plano de Acumulação de Capital), por outro lado, distribui o investimento em aportes periódicos. A principal diferença é o timing dos fluxos: o PIC expõe todo o capital ao mercado imediatamente, enquanto o PAC dilui a exposição ao longo do tempo. Para simular ambas as estratégias e comparar resultados, veja Simulador de Portfólio.

PIC: vantagens e limitações

Vantagens

- Aproveita qualquer alta do mercado imediatamente em todo o seu capital.

- Implementação simples: apenas uma operação.

- Não compromete aportes futuros.

Limitações

- Maior risco de market timing: uma entrada desfavorável impacta todo o capital.

- Exige disponibilidade imediata de somas significativas.

- Impacto psicológico maior em caso de queda inicial.

PAC: vantagens e limitações

Vantagens

- Reduz o risco de timing graças à diversificação no tempo.

- Aplica o princípio de dollar cost averaging.

- Promove disciplina e continuidade, com aportes regulares.

Limitações

- Em mercados fortemente altistas pode ser menos rentável que o PIC.

- Parte do capital fica não investida por mais tempo.

- Possíveis custos recorrentes se o intermediário cobrar comissões por parcela.

Exemplo prático (resumo)

Em fases de alta volatilidade, um PAC tende a limitar perdas iniciais em comparação ao PIC, enquanto em fases de alta constante o PIC tende a obter maiores rentabilidades gerais. A escolha depende do horizonte de tempo, da disponibilidade de capital e da tolerância ao risco.

A importância do benchmarking

O benchmark é um parâmetro de referência (geralmente um índice de mercado) que ajuda a avaliar se uma estratégia está gerando valor em relação ao mercado e ao risco assumido. Uma comparação sem benchmark pode ser enganosa: +8% pode parecer bom, mas se o mercado fez +12% a estratégia ficou abaixo.

Ao comparar com o benchmark, é útil considerar:

- Rentabilidade relativa e não apenas absoluta.

- Risco assumido para obter o resultado.

- Consistência com a alocação estratégica de ativos.

Para ler esses aspectos com as métricas corretas, veja o Guia de métricas da Wallible.

Efeito do rebalanceamento periódico

O rebalanceamento traz os percentuais das classes de ativos de volta aos pesos-alvo, evitando desvios excessivos no perfil de risco. Em geral:

- Sem rebalanceamento o portfólio pode se tornar mais volátil e concentrado.

- Com rebalanceamento periódico, o risco permanece mais próximo do perfil inicial.

O impacto na rentabilidade média de longo prazo tende a ser limitado, enquanto o benefício no risco (volatilidade e drawdown) é frequentemente significativo. Saiba mais em Rebalanceamento.

Análise comparativa ao longo do tempo e métricas de performance

Para avaliar estratégias no longo prazo, são necessárias métricas consistentes e comparáveis. Algumas das mais úteis:

- Rentabilidade acumulada e CAGR: crescimento total e médio anual (veja Retornos realizados).

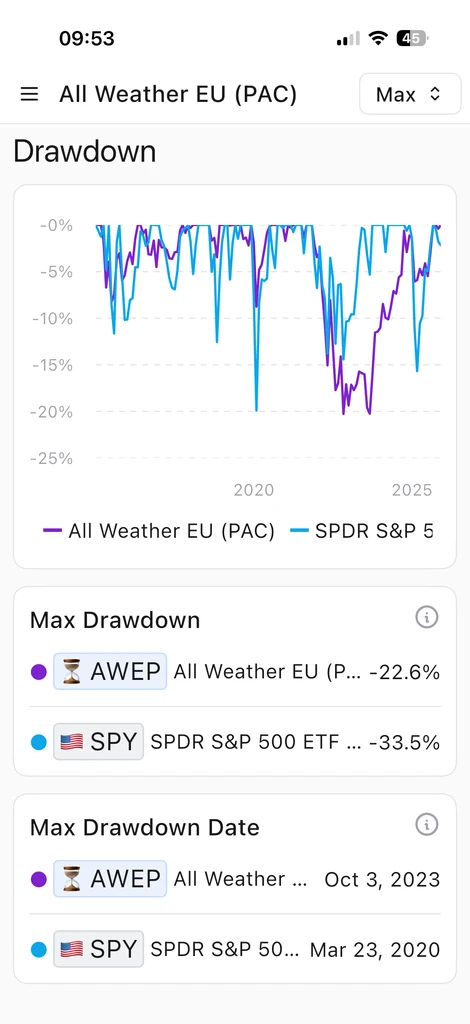

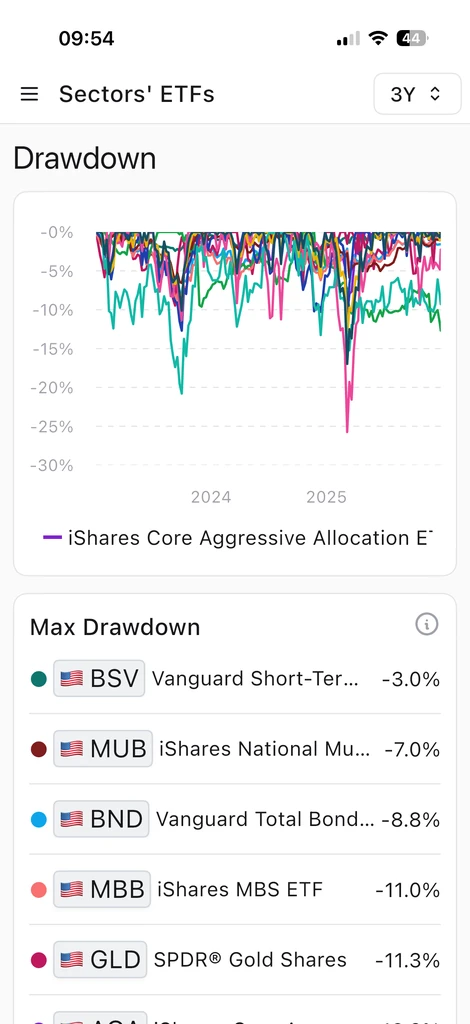

- Volatilidade e drawdown: medidas de risco e perda máxima (veja Risco).

- Sharpe e Sortino: rentabilidade ajustada ao risco.

- Tracking error: distância do benchmark ao longo do tempo.

Uma análise comparativa bem feita reduz emoções e ajuda você a escolher a estratégia mais consistente com seus objetivos.

Conclusões

Comparar PIC e PAC, medir estratégias contra um benchmark e avaliar o efeito do rebalanceamento permite construir decisões mais informadas. A combinação de simulações e métricas corretas ajuda a entender não apenas quanto um portfólio rende, mas como ele rende e com que risco.

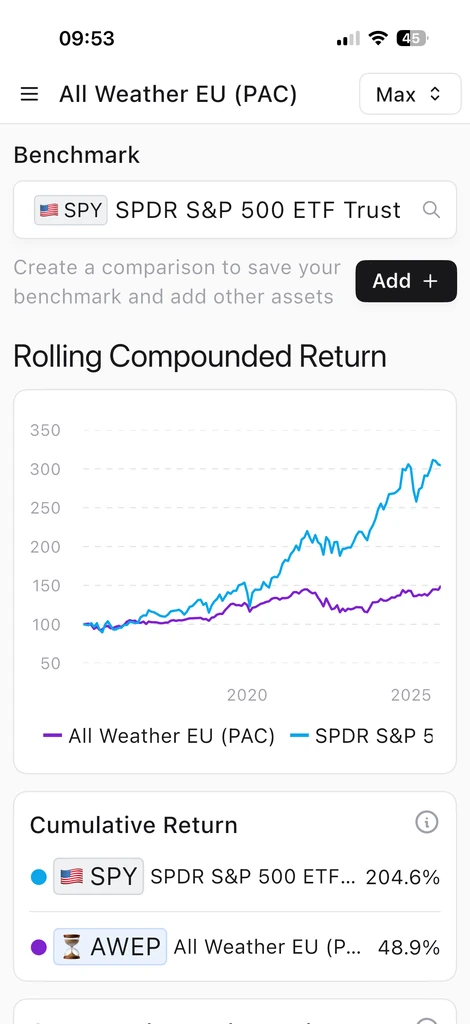

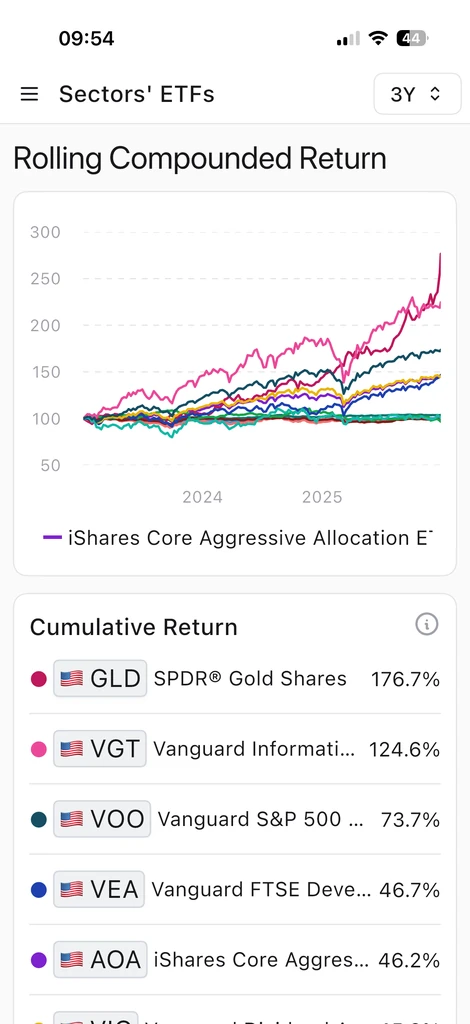

Comparação na Wallible

Com o recurso Comparação da Wallible você pode comparar estratégias de investimento, portfólios e títulos financeiros e ver como as rentabilidades se comportaram ao longo do tempo.

Você também pode comparar os riscos e a variabilidade dos resultados, para entender qual escolha é mais coerente com o perfil desejado.

Além disso, para cada portfólio monitorado ou simulação de backtest você pode comparar diretamente os resultados com um benchmark na seção Comparação da página do portfólio/simulação. Aqui você vê tanto as tendências ao longo do tempo quanto as métricas principais comparadas.