再平衡

用于再平衡你的投资组合的工具。

投资组合再平衡

投资组合再平衡 是投资组合管理中的一项关键实践,用于长期保持期望的 风险/收益 结构。即便是经验丰富的投资者,也会发现投资组合在不确定的方向上演化:收益更好的资产类别权重会变大,而下跌的类别权重会变小。若不干预,投资组合会失衡,使投资者暴露于非预期风险。再平衡意味着将配置重新对齐到初始目标,部分卖出过多资产并买入不足资产。

示例:设想一个初始投资组合为 60% 股票 / 40% 债券。若一年后股票大幅上涨,你可能变成 70% 股票 / 30% 债券。这意味着风险高于预期。再平衡会把组合恢复到 60/40,卖出部分股票(超配)并买入债券(低配)。这样可使投资组合回到原先的风险承受水平。

本节从三个关键维度探讨再平衡:战略、操作 和 行为。每个维度都提供了不同的视角,说明何时以及如何再平衡,以及如何保持必要的纪律。

战略维度:再平衡方法

从战略角度看,决定何时干预投资组合有多种方法。常见策略包括固定间隔法、阈值法以及混合或成本导向的方法。选择取决于你的投资风格、可投入的管理时间以及对成本的关注。

定期再平衡(按日历)

指在预先设定的固定期限检查并再平衡投资组合(例如每年、每半年或每季度)。这种方法简单且有纪律:每个周期都把配置拉回目标水平,不受期间发生事件影响。

优点:

- 通过减少频繁决策来强化纪律。

- 避免持续监控投资组合。

- 设定再平衡时间(如每年 12 月 31 日)有助于纳入你的财务日程。

- 通常减少操作次数(每年 1-2 次),从而长期控制成本。

- 适用于不需要持续反应的长期投资组合。

缺点:可能在不需要时再平衡(偏离很小),或相反在市场大幅波动后等待太久。实践中,年度再平衡可能错过年中出现的大偏离,或在组合仍在可接受区间时进行再平衡。尽管如此,对许多投资者而言,年度或半年度检查是介于惰性与过度活跃之间的合理折中。

阈值再平衡

这种方法没有固定日期,而是设定 容忍阈值,一旦超出就触发再平衡。比如你可以规定每类资产必须保持在目标权重的 5% 以内:若股票从 60% 上升到 66%(高于 63%),则进行再平衡。

优点:

- 确保投资组合不会偏离目标资产配置太远。

- 有助于卖出涨幅较大的资产并买入跌幅较大的资产(“低买高卖”)。

- 在偏离很小的情况下避免不必要操作。

缺点:

- 需要频繁监控,尤其在波动市场中。

- 可能导致更频繁的操作和更高成本。

- 阈值选择不容易:太窄 = 再平衡过多;太宽 = 失衡风险过大。

实际示例:以 60/40 组合、阈值 5% 为例,只有当股票比例低于 55% 或高于 65% 时才会采取行动。若波动仍处于这个“容忍走廊”内,则不需操作。

成本意识与混合方法

许多高级投资者采用 混合 策略,结合上述两种逻辑,同时考虑再平衡成本。常见做法是:定期检查(每年一次),但只有当偏离超过一定阈值时才再平衡。

实践中:

- 固定频率检查:在固定间隔检查投资组合。

- 应用阈值:只有权重超出区间时才行动。

- 成本意识:操作前评估费用与税收影响。

这种方法使再平衡仅在收益明显大于交易成本与税收影响时才进行。小型或高费率投资组合通常适合更宽阈值或更低频率,而大型投资组合可承受更频繁的调整。

其他战略方法

在专业场景中,还可能出现:

- 按资产类别差异化的区间:依据各资产的波动率设定不同阈值。

- 机会型再平衡:在发生重大市场事件时进行非日历内干预。

- 有意不再平衡:有意识地选择不再平衡以最大化收益,接受更高波动与回撤(极端做法,不适用于大多数投资者)。

总之,再平衡的战略维度关注制定计划:确定何时以及基于什么再平衡。没有适用于所有人的唯一方案;关键是拥有清晰策略并持续执行。

操作维度:频率、成本与工具

确定策略后,需要处理操作层面的事项:再平衡的频率、需考虑的成本以及使用的工具。

再平衡频率与时机

频率取决于所选方法。部分操作指南:

- 固定周期方法的典型推荐频率是 年度或半年度。

- 阈值方法的频率取决于市场波动:在稳定市场可能多年不需再平衡,在动荡时期可能更频繁干预。

- 混合方法则定期检查(如每季度)但仅在超限时操作。

避免极端至关重要:从不再平衡 会导致投资组合失控;再平衡过于频繁 会产生不必要成本,并有变成择时的风险。

交易成本与税务考虑

再平衡会产生成本,长期可能侵蚀收益:

- 交易佣金:每次卖出和买入都有成本。

- 买卖价差 与 滑点:在流动性较差的工具上更高的隐性成本。

- 税务影响:已实现资本利得可能需要缴税,减少可投资资本。

- 机会成本:卖出强势资产可能减少未来潜在收益。

为了管理成本,你可以:

- 限制频率 与换手率。

- 利用现金流(以现金流再平衡),将新增投入指向低配资产或从超配资产中提款。

- 在可行时 使用税务效率更高的工具 并选择低成本券商。

主动再平衡(卖出与买入)即时且精确,但会产生成本与潜在税负。被动再平衡 通过现金流进行,成本更低但速度较慢,且受可用流动性限制。

投资组合工具与监控

要进行再平衡,你需要准确了解投资组合与目标之间的差距:

- 当前配置计算:按资产或资产类别的百分比权重。

- 偏离指标:相对目标的百分比与绝对值偏离。

- 风险偏移:检查波动率与总体风险是否偏离预期画像。

有用工具:

- 投资组合管理平台或结构良好的电子表格;

- 针对关键阈值的提醒与通知;

- 一些券商或智能投顾提供的自动再平衡功能。

记录操作(日期、金额、原因)有助于评估长期效果并维持纪律。

行为维度:偏差管理与投资纪律

再平衡也是一种心理挑战:它常常意味着与直觉相反。卖出上涨的资产、买入下跌的资产是反直觉的,但这是再平衡 反恐慌 逻辑的一部分。

主要行为障碍包括:

- 贪婪与近期偏差:不愿卖出赢家资产。

- 损失厌恶:不愿买入下跌资产。

- 惰性:拖延再平衡。

- 过度自信:认为投资组合必须偏离目标,因为“时代变了”。

- FOMO 与从众行为:跟随市场而非计划。

保持纪律的方法:

- 写下计划 并设置清晰的再平衡规则。

- 识别偏差 并在行动前观察情绪。

- 尽可能 自动化或委托。

- 保持长期视角 并记住最初资产配置的原因。

良好的再平衡不会消除下行风险,但会减少极端情况,使投资者体验更可控,并提高长期坚持计划的可能性。

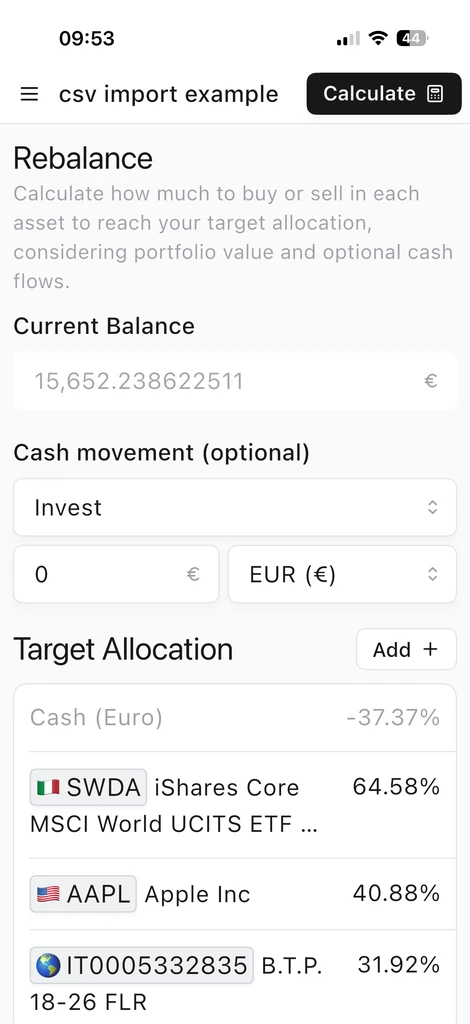

Wallible 上的再平衡

在 Wallible 上,你可以基于期望的 资产配置 计算投资组合中每只证券的 买入/卖出交易。这能让你快速从分析过渡到实践,并获得清晰指引来重新对齐所监控的投资组合。

此外,你还可以直接在 投资组合模拟器 中 模拟你的投资策略 并选择 再平衡周期,从而在实际应用前评估不同频率的影响。

结论

投资组合再平衡在其 战略、操作 与 行为 维度上,都是良好财务管理的重要支柱。它使你的配置与目标和风险承受能力保持一致,并优化成本与纪律。

总结来说,良好的再平衡可以:

- 保持投资组合与初始计划一致。

- 管理偏差 并强化决策纪律。

- 考虑成本与收益,避免不必要的开支。

- 适应投资者的状况,以清晰、可持续执行的规则开展操作。

再平衡是一种常识性的理财实践:它可能看起来反直觉,但能帮助构建良好的投资组合在长期内保持稳定。长期投资的成功不仅取决于你选择哪些资产,也取决于你在过程中如何管理它们。